Fed-Reden, Aktualisierung der Zinserwartungen; Vorschau auf die Fed-Sitzung im Mai

ist die Überschrift der Nachrichten, die der Autor von NachrichtenStar diesen Artikel gesammelt hat. Bleiben Sie auf NachrichtenStar auf dem Laufenden, um die neuesten Nachrichten zu diesem Thema zu erhalten. Wir bitten Sie, uns in sozialen Netzwerken zu folgen.

Überblick über die Zentralbanküberwachung:

- Die Zinsmärkte preisen eine Zinserhöhung von 50 Basispunkten durch die Federal Reserve am Mittwoch vollständig ein.

- Die Zinsmärkte haben alle „zurückhaltenden“ Auswirkungen der russischen Invasion in der Ukraine vollständig abgeschüttelt.

- Wir werden am Mittwoch, den 4. Mai 2022 um 13:45 Uhr EDT/17:45 Uhr GMT diskutieren, wie die Märkte auf die Zinsentscheidung der Federal Reserve vom Mai reagieren könnten. Sie können live dabei sein, indem Sie sich den Stream oben in dieser Notiz ansehen.

Kommt ein hawkischerer FOMC?

In dieser Ausgabe von Central Bank Watch werden wir Lesen Sie Kommentare und Reden, die von verschiedenen politischen Entscheidungsträgern der US-Notenbank im April gehalten wurden. Obwohl es seit Beginn der Kommunikationssperre am 23. April keine Fed-Sprecher mehr gegeben hat, hat sich in den letzten Wochen entlang der Inflationsfront nichts wesentlich verbessert, was darauf hindeuten würde, dass an diesem Mittwoch ein weniger restriktiver FOMC eintreffen wird.

Weitere Informationen zu Zentralbanken finden Sie unter DailyFX-Veröffentlichungskalender der Zentralbank.

50 bps oder 75 bps im Mai?

Seit Anfang April war unter den politischen Entscheidungsträgern der Fed ein deutlicher Tonwechsel zu verzeichnen. Während die meisten Beamten glaubten, dass eine Zinserhöhung um 25 Basispunkte im Mai angemessen wäre, führten die jüngsten Inflationsdaten zu einer radikaleren Wende in der Rhetorik, wobei mehrere FOMC-Mitglieder offen für eine Zinserhöhung um 50 Basispunkte plädierten – und eines hat sogar die Möglichkeit angesprochen einer 75-bps-Zinserhöhung.

1. April – Evans (Präsident von Chicago) sagte, dass sein Ausblick mit der Medianschätzung seiner politischen Entscheidungsträger übereinstimmt, und forderte sechs weitere Zinserhöhungen um 25 Basispunkte im Jahr 2022.

2. April – Williams (Präsident von New York) wies darauf hin, dass die Zinserhöhungen im Laufe des Jahres schrittweise erfolgen würden, die Märkte jedoch auf eine kontinuierliche Straffung im Jahr 2022 vorbereitet sein sollten, und stellte fest, dass „cKlar, wir müssen etwas mehr wie normal oder neutral bekommen, was auch immer das bedeutet.“

3. April – Daly (Präsident von San Francisco), der normalerweise auf der gemäßigten Seite des Spektrums steht, sagte, dass „tDie Argumente für 50, abgesehen von negativen Überraschungen bis zum nächsten Treffen, sind gewachsen,“ und das „diese frühen Anpassungen vorzunehmen, wäre angemessen.“

5. April – Brainard (Fed-Gouverneur) bezeichnete die Aufgabe der Fed, die Inflation zu senken, als „vorrangig“, während er auch anmerkte, dass der Bilanzabbau bald beginnen würde. „Angesichts der deutlich stärkeren und schnelleren Erholung als im vorherigen Zyklus gehe ich davon aus, dass die Bilanz erheblich schneller schrumpfen wird als in der vorherigen Erholung, mit deutlich größeren Obergrenzen und einer viel kürzeren Frist für die schrittweise Einführung der Obergrenzen im Vergleich dazu 2017–19.“

6. April – Harker (Präsident von Philadelphia) sagte, dass die Inflation „viel zu hoch“ sei und erwartet „eine Reihe von bewussten, methodischen Wanderungen wie dieJahr geht weiter und die Daten entwickeln sich weiter.“

7. April – Bullard (Präsident von St. Louis) betonte weiterhin seine Position als restriktivstes FOMC-Mitglied und stellte fest, dass er eine Zinserhöhung um 50 Basispunkte im Mai vorziehe und dass er „möchte, dass das Komitee 3-3,25 % für die Politik erhältRate in der zweiten Hälfte dieses Jahres.“

10. April – Mester (Präsident von Cleveland) warnte, dass „Es wird einige Zeit dauern, bis die Inflation sinkt“, blieb aber zuversichtlich, dass die USA 2022 eine Rezession vermeiden würden.

11. April – Waller (Fed-Gouverneur) sagte, dass die Fed versuche, die Zinsen zu erhöhen „auf eine Weise, von der es nicht viel gibt [collateral damage to the US economy]aber wir können die Politik nicht maßschneidern.“

Evans nahm gegenüber Anfang des Monats eine aggressivere Wendung und sagte das „ichWenn Sie bis Dezember neutral werden wollen, wären in diesem Jahr wahrscheinlich ungefähr neun Wanderungen erforderlich, und Sie werden das nicht schaffen, wenn Sie bei jedem Meeting nur 25 machen“, während Sie „so, ich kann den Fall durchaus einsehen.“

12. April – Brainard sagte, die Fed würde sich bewegen „schnell“ um die Zinsen zu erhöhen, und wird die Inflation bekämpfen durch „eine Reihe von Zinssätzensteigt sowie der Beginn des Bilanzabflusses.“

Barkin (Präsident von Richmond) schlug das vor „tDer beste kurzfristige Weg für uns besteht darin, schnell in den neutralen Bereich zu wechseln und dann zu testen, ob der Inflationsdruck aus der Pandemiezeit nachlässt und wie hartnäckig die Inflation geworden ist.“

13. April – Bullard warnte davor, dass die Fed, wenn sie die Geldpolitik nicht schnell genug strafft, langfristig ihrer eigenen Glaubwürdigkeit schaden wird.

Waller sagte, er würde es vorziehen, früher eine aggressivere Straffung zu sehen, und bemerkte, dass er „bevorzugen einen Frontloading-Ansatz. Also eine 50-Basispunkte-Wanderungim Mai würde dem entsprechen und möglicherweise mehr im Juniund Juli.“

14. April – Williams kommentierte, dass Zinserhöhungen um 50 Basispunkte angesichts der entgegenkommenden Politik eine „angemessene Option“ seien.

Mester schlug vor, dass die Fed bei Zinserhöhungen vorsichtig sein werde, sagte er „Unsere Absicht ist es, die Unterbringung in dem erforderlichen Tempo zu reduzieren, um die Nachfrage besser mit dem eingeschränkten Angebot in Einklang zu bringen, um die Inflation unter Kontrolle zu bringen und gleichzeitig die Expansion der Wirtschaftstätigkeit und gesunde Arbeitsmärkte aufrechtzuerhalten.“

18. April – Bullard sagte, dass eine Zinserhöhung von mehr als 50 Basispunkten nicht sein „Basisszenario“ sei, aber er „würde es nicht ausschließen“.

19. April – Evans bemerkte, dass die Fed es ist „praub…über neutral hinausgehen,” neutral ist das Zinsniveau, das die Wirtschaft weder unterstützt noch behindert. Dabei sieht er „3 bis 3,5 % Inflation“ bis Ende2022.

Kashkari warnte, dass die Fed „müssen mehr durch unser Geld tunpolitische Instrumente, um die Inflation wieder zu senken“, wenn die Lieferketten bestehen bleibeneingeschränkt.

20. April – Daly kommentierte das „mDer zielgerichtete Übergang zu einer neutraleren Haltung, die die Konjunktur nicht ankurbelt, hat oberste Priorität“ und sieht den neutralen Zinssatz bei etwa 2,5 %.

Das Beige Book der Fed wurde veröffentlicht, wobei die Inflation immer noch im Fokus stand. „Inflationsdruckblieb stark seit dem letztenBericht, wobei die Unternehmen weiterhin schnell steigende Inputkosten weitergeben tKunden durch.“

21. April – Daly schlug vor, dass eine aggressive Straffung mit der Fed um die Ecke sei.eine Erhöhung um 50 Basispunktein ein paar der Sitzungen, auch beginnend mit unserer BilanzReduktionsprogramm.“

Powell sagte, er befürworte Zinserhöhungen „von vornherein“ und stimmte zu, dass „50 Basispunkte werden auf dem liegenTisch fürdas Mai-Treffen.“

{{NEWSLETTER}

Mehrere Preiserhöhungen eingepreist

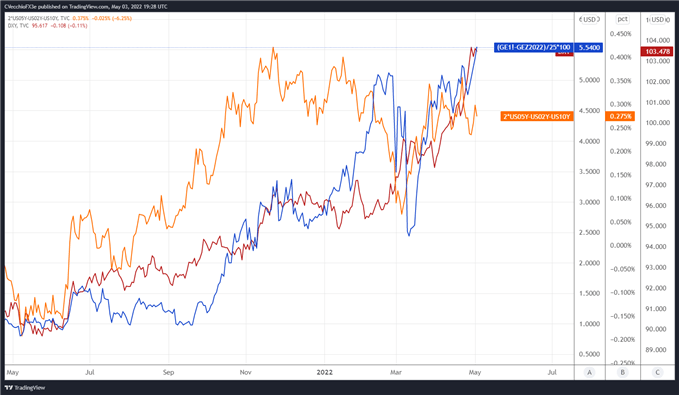

Mit einem neuen Jahrzehntehoch der US-Inflationsraten haben die Märkte die Erwartungen für ein schnelles Tempo von Zinserhöhungen in den kommenden Monaten nach vorne gezogen. Wir können anhand von Eurodollar-Kontrakten messen, ob eine Fed-Zinserhöhung eingepreist ist, indem wir die Differenz der Kreditkosten für Geschäftsbanken über einen bestimmten Zeithorizont in der Zukunft untersuchen. Die nachstehende Grafik 1 zeigt die Differenz der Fremdkapitalkosten – den Spread – für die Kontrakte vom Mai 2022 und Dezember 2023, um abzuschätzen, wohin sich die Zinssätze bis Dezember 2023 bewegen werden.

Eurodollar-Futures-Kontraktspread (Mai 2022-Dezember 2023) [BLUE]US 2s5s10s Schmetterling [ORANGE]DXY-Index [RED]: Täglicher Zeitrahmen (Mai 2021 bis Mai 2022) (Grafik 1)

Durch den Vergleich der Fed-Zinserhöhungschancen mit dem US-Treasury 2s5s10s Butterfly können wir abschätzen, ob sich der Anleihemarkt in einer Weise verhält, die mit dem übereinstimmt, was 2013/2014 geschah, als die Fed ihre Absicht signalisierte, ihr QE-Programm zu drosseln. Der 2s5s10s-Schmetterling misst nicht parallele Verschiebungen in der US-Renditekurve, und wenn die Geschichte korrekt ist, bedeutet dies, dass die Zwischenzinsen schneller steigen sollten als die Short-End- oder Long-End-Zinsen.

Nachdem die Fed die Zinsen im Mai um 50 Basispunkte angehoben hat, gibt es danach bis Ende 2023 sechs Zinserhöhungen von 25 Basispunkten, die abgezinst sind. Der 2s5s10s-Schmetterling hat sich in den letzten Wochen seitwärts bewegt, was darauf hindeutet, dass der Markt seine allgemein restriktive Interpretation des kurzfristigen Pfads der Fed-Zinserhöhungen beibehalten hat. Der Fokus liegt weiterhin mehr auf der Fed und weniger auf Russlands Invasion in der Ukraine.

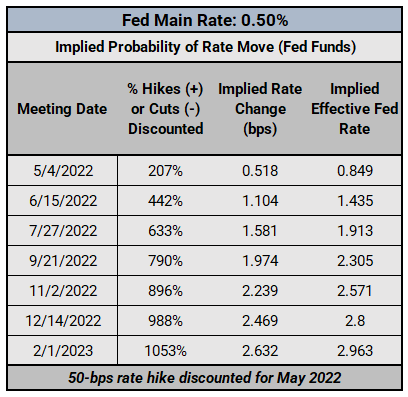

Zinserwartungen der Federal Reserve: Fed Funds Futures (3. Mai 2022) (Tabelle 1)

Fed-Fonds-Futures blieben in den letzten Wochen sehr aggressiv, wobei in den nächsten drei Sitzungen mit einer raschen Straffung zu rechnen ist. Händler sehen eine 100-prozentige Chance auf eine Zinserhöhung um jeweils 50 Basispunkte im Mai, Juni und Juli, wobei erwartet wird, dass der Leitzins der Fed bis Ende 2022 auf 2,75 % (derzeit 0,50 %) steigen wird.

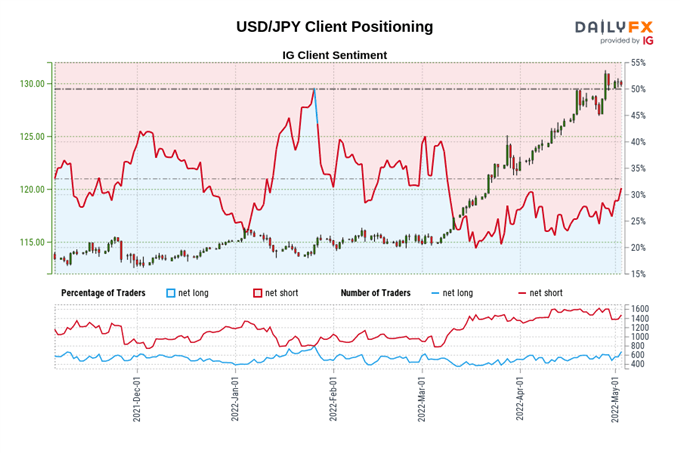

IG Client Sentiment Index: USD/JPY-Kursprognose (3. Mai 2022) (Grafik 2)

USD/JPY: Daten von Einzelhändlern zeigen, dass 30,69 % der Händler netto-long sind, wobei das Verhältnis von Short- zu Long-Händlern bei 2,26 zu 1 liegt. Die Anzahl der Trader netto-long ist 5,16 % niedriger als gestern und 25,90 % höher als letzte Woche, während die Zahl der Netto-Short-Händler um 3,47 % höher als gestern und um 6,10 % niedriger als letzte Woche ist.

Wir betrachten die Stimmung der Masse normalerweise als konträr, und die Tatsache, dass Trader netto-short sind, deutet darauf hin, dass die USD/JPY-Kurse weiter steigen könnten. Die Positionierung ist mehr Netto-Short als gestern, aber weniger Netto-Short als letzte Woche.

Die Kombination aus aktueller Stimmung und jüngsten Veränderungen gibt uns eine weitere gemischte USD/JPY-Trading-Tendenz.

Wir werden am Mittwoch, den 4. Mai 2022 um 13:45 Uhr EDT/17:45 Uhr GMT diskutieren, wie die Märkte auf die Zinsentscheidung der Federal Reserve vom Mai reagieren könnten. Sie können live dabei sein, indem Sie sich den Stream oben in dieser Notiz ansehen.

— Geschrieben von Christopher Vecchio, CFA, Senior Strategist