Nasdaq 100, Gold, US-Dollar, Fed, BIP, EUR, AUD, Inflationsdaten

ist die Überschrift der Nachrichten, die der Autor von NachrichtenStar diesen Artikel gesammelt hat. Bleiben Sie auf NachrichtenStar auf dem Laufenden, um die neuesten Nachrichten zu diesem Thema zu erhalten. Wir bitten Sie, uns in sozialen Netzwerken zu folgen.

Die globale Marktstimmung hat sich in der vergangenen Woche weiter verbessert. An der Wall Street legten Nasdaq 100, S&P 500 und Dow Jones um 3,49 %, 2,54 % bzw. 1,98 % zu. In Europa stiegen der DAX 40 und der FTSE 100 um 2,49 % bzw. 1,04 %. Der australische ASX 200 stieg um 1,95 %, während der japanische Nikkei 225 um 2,59 % zulegte.

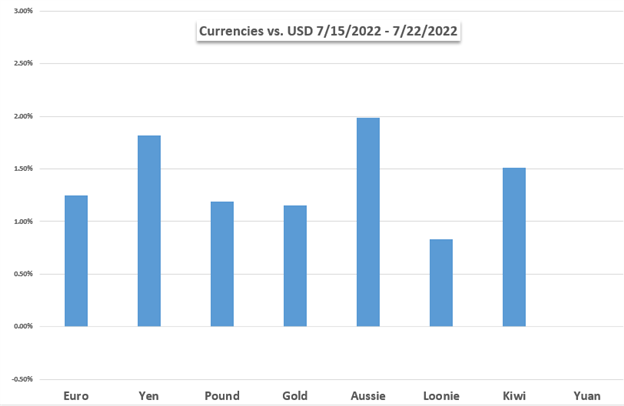

Die Verbesserung der Risikobereitschaft drückte den an den Hafen gebundenen US-Dollar, wobei der DXY-Dollar-Index letzte Woche um 1,31 % nachgab. Das war die schlechteste Performance seit Ende Mai. Dennoch übertraf der japanische Anti-Risiko-Yen die Performance. USD/JPY fiel um 1,71 %, der stärkste Wert seit Juni 2020. Die Stärke des JPY war wahrscheinlich auf externe Faktoren zurückzuführen.

Die Renditen von Staatsanleihen gingen auf breiter Front zurück, da die Märkte die gemäßigten geldpolitischen Erwartungen der Federal Reserve verstärkten. Jetzt preisen die Märkte wieder zwei Zinssenkungen im Jahr 2023 ein, was auf einen Pivot der Fed hindeutet. Und das, obwohl die US-Gesamtinflation bei 9,1 % im Jahresvergleich liegt. Die Schätzungen des realen BIP in den USA für 2023 sind gesunken, was vielleicht ein Zeichen dafür ist, dass die Märkte sehen, wie die Fed vor Rezessionsängsten kapituliert.

In der kommenden Woche bekommen wir vielleicht eine bessere Vorstellung davon, wer an der Spitze steht. Eine restriktive Fed könnte steigende gemäßigte Schätzungen leicht zerstreuen, was die Volatilität an den Aktienmärkten zurückbringt und wahrscheinlich dem US-Dollar zugute kommt. Außerhalb der Zentralbank werden die USA auch BIP- und PCE-Daten veröffentlichen. Letzteres ist der bevorzugte Inflationsindikator der Zentralbank.

Der Goldpreis hat sich in der vergangenen Woche gut entwickelt, wahrscheinlich aufgrund des schwächeren US-Dollars und der Treasury-Zinsen. Aber aufgrund der bevorstehenden arbeitsreichen Woche könnte die XAU/USD-Volatilität immer noch reif sein. Die Rohölpreise haben sich ziemlich schlecht entwickelt, was wahrscheinlich auf nachlassende globale Wachstumserwartungen zurückzuführen ist. Die Berichtssaison ist noch im Gange, und rosiger als erwartete Ergebnisse könnten zu der optimistischen Marktstimmung beigetragen haben.

An anderer Stelle wird Australien seine Inflationsrate für das zweite Quartal veröffentlichen. Es ist ein Druck von 6,3 % im Jahresvergleich zu sehen, gegenüber 5,1 % zuvor. Dies erklärt wahrscheinlich die zunehmend aggressive Reserve Bank of Australia. Wird der AUD profitieren? Für den Euro stehen auch Inflationsdaten aus Deutschland und der Eurozone zur Verfügung. Was erwartet die Märkte in der kommenden Woche noch?

US-DOLLAR-PERFORMANCE VS. WÄHRUNGEN UND GOLD

Fundamentale Prognosen:

Euro (EUR/USD) Prognose – Eine Woche voller risikoreicher Ereignisse

Der EUR/USD steuert auf eine Woche voller wichtiger Datenveröffentlichungen und Ereignisse von beiden Seiten des Paares zu, die die Volatilität weiter anheizen werden.

Wöchentliche AUD/USD-Prognose: Widerstandsfähiger Aussie wird trotz PMI-Fehlschlag von Rohstoffen beflügelt, Fed im Fokus

Ein starker Abschluss der letzten Woche bereitet den AUD/USD auf die kommende datenlastige Woche mit Fokus auf die Fed vor.

Krypto-Prognose: BTC, ETH Lead Rally als „Merge“-Datum bekannt gegeben; Risikoereignis voraus

Zu früh, um den Krypto-Winter zu beenden … treibt die „Merge“ von Ethereum die Rally an?

Rohöl-Fundamentalprognose: Nachfragezerstörung überwiegt Angebotssorgen

Die WTI-Preise sind ziemlich stark gesunken, da Rezessionssorgen aufkommen, obwohl das Angebot weiterhin extrem knapp ist. Die Zinserhöhung der Fed in der nächsten Woche könnte dazu beitragen.

Börsenwochenprognose: S&P 500 & DAX 40

Bärenmarkt-Rallye geht die Puste aus, da sich die US-Daten verlangsamen. Die Fed erwartete eine weitere Erhöhung um 75 Basispunkte

GBP/USD Kurserholung anfällig für Hawkish Fed Forward Guidance

Die Zinsentscheidung der US-Notenbank könnte die jüngste Erholung des GBP/USD unterminieren, wenn die Zentralbank ihre Bemühungen zur Bekämpfung der Inflation verstärkt.

USD/JPY-Ausblick: Wird der japanische Yen gegenüber dem US-Dollar weiter schwächeln?

Der USD/JPY ist in diesem Jahr stark gestiegen, könnte aber aufgrund von Anzeichen dafür, dass die restriktive Haltung der Fed angesichts der sich rasch verlangsamenden US-Wirtschaftsaktivität ihren Höhepunkt erreicht hat, bald nach unten korrigieren.

Goldpreisprognose: XAU/USD-Umkehr könnte verfrüht sein. Augen auf Fed, BIP und PCE

Der Goldpreis erholte sich in der vergangenen Woche, aber die Märkte könnten sich selbst überholen. Eine restriktive Federal Reserve, US-BIP und PCE-Daten könnten XAU/USD in der kommenden Woche belasten.

Technische Prognosen:

Technische Prognose für den US-Dollar: Erschöpfung des USD – DXY eilt der Fed voraus

Der US-Dollar erlebte eine dreiwöchige Siegesserie, wobei der DXY mehr als 1,5 % vom technischen Widerstand umkehrte. Schlüsselniveaus auf dem wöchentlichen technischen Chart in Richtung FOMC.

Technische Prognose für Gold und Silber: Charts deuten auf weitere Verluste für XAU, XAG hin

Gold- und Silberpreise durchbrachen ihre mehrwöchige Route, aber die Preise hatten Mühe, ihre Gewinne zu halten. Die Charts von XAU und XAG deuten darauf hin, dass der Weg des geringsten Widerstands nach unten verzerrt bleibt.

S&P 500, Nasdaq 100, Dow Jones Prognose für die kommende Woche

Es war eine weitere Woche der Stärke für die Aktien. Die Fed wartet in den Startlöchern. Stehen sie angesichts rückläufiger Wirtschaftsdaten kurz vor dem Einbruch?